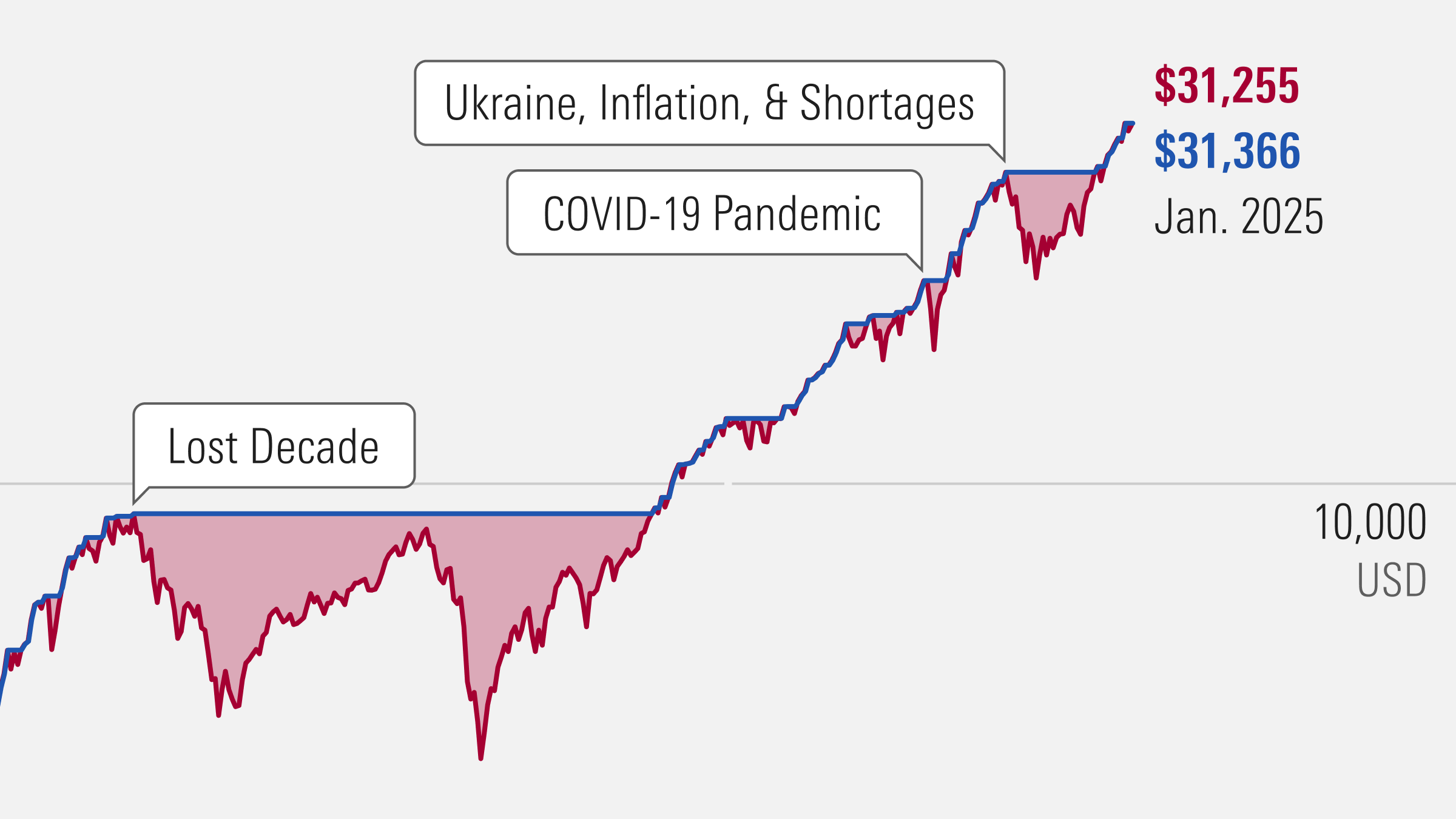

- Osakkeet on yleisesti ottaen hinnoiteltu lähelle yhtiöiden todellista l. käypää arvoa. Morningstarin seuraamien osakkeiden hinta oli joulukuun puolivälissä 92 prosentissa niiden käyvästä arvosta. Kolme kuukautta sitten vastaava luku oli 91 prosenttia.

- Markkinat tulevat pysymään volatiileinä. Osakkeiden kurssit heiluvat, kun Eurooppa jatkaa velkaongelmansa purkamista, Kiinan kasvuvauhti on epävarmaa ja Yhdysvalloissa talous kasvaa sykäyksittäin. Uskomme yksittäisiä osakkeita valikoivan sijoittajan pääsevän tässä ympäristössä hyötymään taidoistaan mennyttä vuotta paremmin.

- Mediakohun perusteella Yhdysvallat on budjettikriisissä, mutta uskomme tilanteen ratkeavan tavalla tai toisella ilman suurta pamausta. Joko poliitikot löytävät kompromissin tai Yhdysvallat pakotetaan kovalle säästölinjalle. Jälkimmäinen vaihtoehto voi johtaa taantumaan, mutta osakesijoittajalle se voi itse asiassa synnyttää parempia ostomahdollisuuksia kuin jatkuva, hidas markkinoiden lasku.

Vuoden 2012 päättyessä on aika ennustaa tulevaa vuotta 2013. Moni muukin on julkaissut vastaavia ennustuksia. Pääosa niistä on tänä vuonna positiivisia (mitä hieman kavahdamme).

Konsensusnäkemyksen mukaan Yhdysvaltain osakekurssit tulevat nousemaan, koska tuloskertoimet (P/E) kohoavat eli kurssit nousevat tuloksia enemmän. Yhtiöiden voittojen (E) ei sen sijaan voi odottaa parantuvan suuresti, sillä tulokset ovat jo historiallisesti katsoen hyviä. Olemme yhtä mieltä siitä, että tulosmarginaalien taso on jo korkea. Siitäkin olemme yhtä mieltä, että arvostustaso on vielä siedettävä, ei "tapissa".

On kuitenkin myös kaksi muutakin mahdollista tulemaa ensi vuodelle. (1) Osaketutkimuksemme perusteella yhtiöiden osakekurssit ovat jo lähellä ns. käypää arvoaan. Emme siten odota tuloskertointen eli arvostusten kohoavan merkittävästi. (2) Yhtiöiden liikevaihdot saattavat nousta yllättävää vauhtia, sillä moni asia kertoo Yhdysvaltain talouden vahvistumisesta. Uskomme positiivisen kehityksen jatkuvan ensi vuonna. Niinpä tulokset voivat dollareissa parantua vaikkei tulosprosentti nousisikaan.

Samaan hengenvetoon on todettava, että markkinoiden arvostuksen madellessa lähellä yhtiöiden ns. käypää arvoa niiden suuntaa on aina vain vaikeampi ennustaa. Viime vuosina on keskusteltu paljon siitä, että eri markkinoiden osa-alueet ovat yhä vahvemmin korreloituneita eikä osakevallinnalla ole siten suurta merkitystä. Vuonna 2012 näimme kuitenkin merkkejä siitä, että "stock pickingillä" voi synnyttää lisäarvoa ja uskomme vuoden 2013 olevan tässä suhteessa vielä parempi. (Esimerkkeinä tältä vuodelta kaksi asuntorakentamiseen nivoutuvaa yhtiötä, Lowe’s (LOW) sekä First American Financial (FAF), joita olemme suositelleet. Kun osakemarkkinat ovat nousseet tänä vuonna 15 prosenttia, näiden yhtiöiden kurssit ovat kohonneet 40 ja 85 prosenttia.)

Missä ovat seuraavat mahdollisuudet? Valintamme kohdistuvat tuttuun tapaan yhtiöihin, joilla on leveä tai kapea ”vallihauta” (moat) eli kilpailuasema, jonka turvin ne voivat synnyttää muita parempaa pitkän ajan tuottoa. Erityisesti eurooppalaisissa yhtiöissä sekä sektoreista energiassa ja teknologiassa näemme hyviä oston paikkoja. Suosituslistallamme on myös globaaleja suuryhtiöitä kuten Apple (AAPL) ja Rio Tinto (RIO).

Yliarvostetuimpia sektoreita ovat kiinteisöala sekä päivittäistavarat. Näillä sektoreilla on yhtiöitä, jotka maksavat hyviä osinkoja, mitä sijoittajat ovat suosineet.

Katso myös kuvaaja: Markkinoiden arvostustaso vs. Morningstarin yhtiöille laskema käypä arvo Morningstar.com-sivustolla.